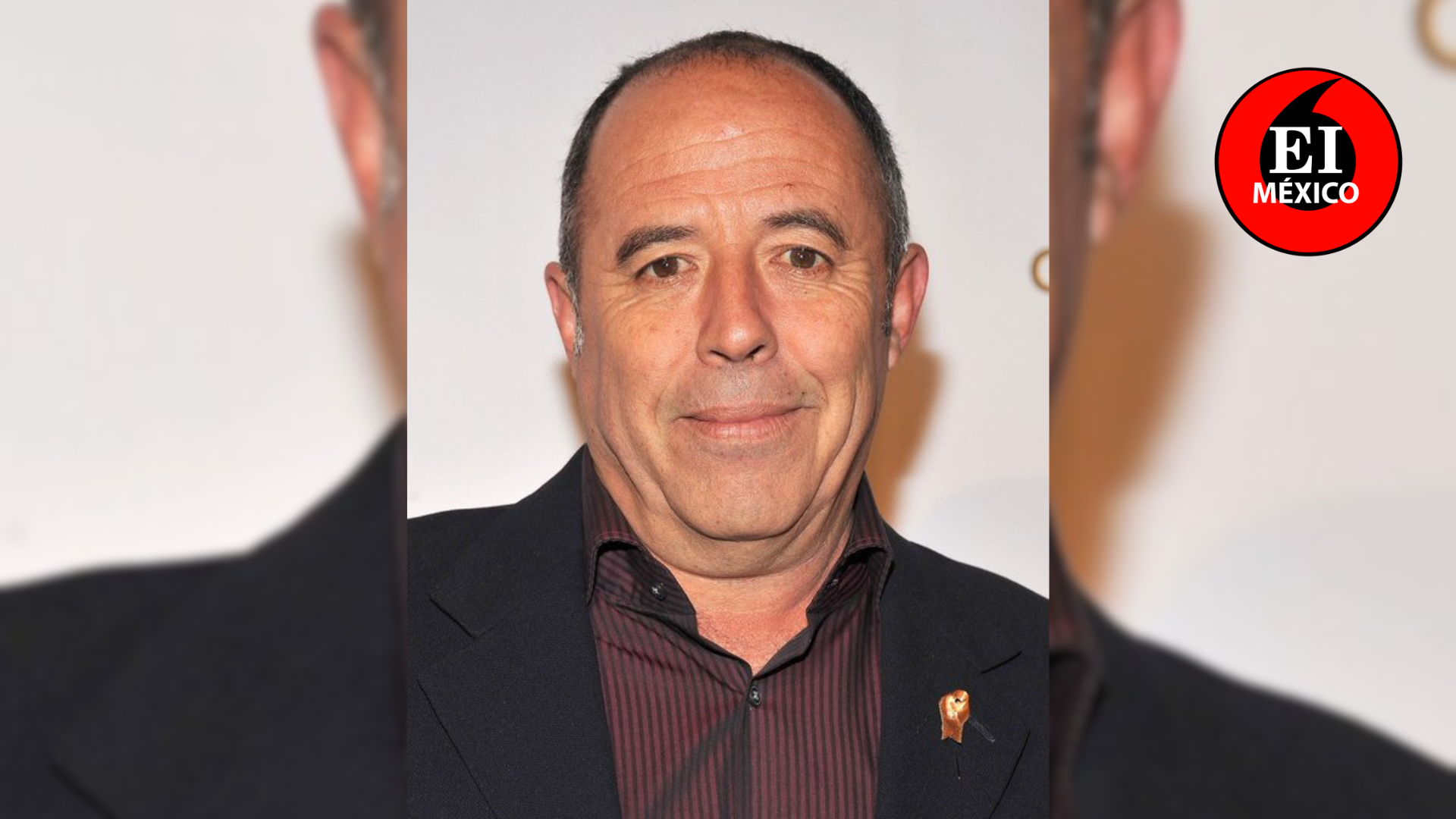

Por Raúl Martínez Solares

Esta semana, los mercados mundiales financieros mundiales presentaron movimientos bruscos tanto en las bolsas, como en las tasas de interés y en el tipo de cambio.

Como casi siempre que estamos en presencia de fenómenos de este tipo, las causas no son únicas, sino que responden a procesos multifactoriales, que se concatenan en una especie de reacción en cadena, detonada un fenómeno particular. Por ello, conviene recordar cuál es el contexto reciente que se vive y cuál fue el detonador de la volatilidad.

Hoy, el mundo espera con incertidumbre a que el banco de la Reserva Federal en EUA empiece a bajar la tasa de interés. Por la preponderancia de esa economía y la relevancia de su sistema financiero, la tasa de interés de EUA opera como una suerte de marcador que genera, en mayor o menor medida en el resto de los países, un efecto directo sobre el comportamiento de las tasas de interés locales, el tipo de cambio, así como sobre el movimiento de flujos financieros, particularmente en entornos de incertidumbre.

Hoy muchos critican a la Reserva Federal porque demoró la subida para contener la inflación y porque ahora demora la disminución de la tasa. Durante mucho tiempo se pensó que el proceso y la duración de las altas tasas en EUA llevaría a una recesión; después, ante la lentitud para mostrar un signo de desaceleración económica, se pensó que lo que ocurriría sería un “aterrizaje suave”, con una lenta reducción de la tasa de crecimiento, sin llegar a una recesión. Pero en las últimas semanas, se han presentado indicadores de empleo que reavivan los temores de recesión.

Existen otros factores que siguen alimentando la incertidumbre futura, como el proceso de elección presidencial en EUA, que hasta hace algunas semanas daba por descontado un triunfo republicano. El crecimiento en encuestas de la nueva candidata demócrata alimenta la incertidumbre y hace percibir que el discurso del candidato republicano se puede radicalizar, como los hechos ha ocurrido, manifestándose contrario algunas inversiones norteamericanas en otros países.

Por último, el disparador de corto plazo se refiere a un fenómeno mundial, que había venido ocurriendo en los últimos años en Japón. Históricamente en los mercados financieros internacionales, cuando existe una variación muy importante entre los niveles de tasa de referencia entre países, con una relativa estabilidad cambiaria, los inversionistas toman préstamos en economías con tasas de interés muy bajas (como es el caso de Japón, en donde la economía llegó a tener tasas negativas), y esos recursos los invierte en instrumentos de deuda o incluso en el mercado de capitales, de países donde las tasas y el nivel de rendimiento puede ser mayor.

A principios de esta semana el banco central japonés anunció un incremento de su tasa, que aun cuando fue muy moderado, a su vez disparó el que los inversionistas salieran a liquidar posiciones en otras monedas o en activos para preparar esos créditos, lo que implica venta de algunas monedas y compra de monedas; venta de acciones y transferencia de inversiones hacia instrumentos considerados más estables, por ejemplo los bonos del tesoro de Estados Unidos, demanda a su vez afecta el rendimiento de los bonos en EUA.

Todo este conjunto de fenómenos implica procesos de apreciación del dólar que evidentemente afectan a las monedas emergentes como es el caso de México, que además se ve afectado porque particularmente los mercados asiáticos y específicamente en Japón es donde se lleva a cabo una parte muy importante de las operaciones denominadas en pesos para operaciones de cobertura.

Los agoreros de los desastres han querido ver en esto el inicio de una crisis financiera y bursátil mundial, pero todo parece indicar que es una muestra más del nerviosismo de los mercados que tienden sobre reaccionar ante ciertos eventos, cuando el nivel de incertidumbre impide la planeación adecuada de sus inversiones en el mediano y largo plazo.